「2000万円問題」 公的年金だけでは老後資金は不足する?

2019年に金融庁がまとめた報告書によって、「2000万円問題」は大きな注目を浴び社会問題となりました。年金だけでは老後の生活を維持できなくなるかもしれないという事を国が発表したのです。

ではどのように老後の資産を作ればよいでしょう?

21世紀に入り、金融庁は「貯蓄から投資へ」というスローガンを打ち立て、「平成27年度 金融レポート」では「貯蓄から資産形成へ」に変更しています。

昔から貯金は日本人の美徳とされ、金融庁の資料によれば、日本の家計資産全体の50%が貯金です。

しかしながら、老後の資産を考える上では預金だけでは不十分であり、これからは中長期的な資産形成を考えなくてはなりません。

「人生100年時代」に突入し、ほとんどの方が老後を迎えます。

「病気のリスク」や「死亡のリスク」と共に、「長生きのリスク」に備えなければなりません。年を取った自分を見てくれるのは、子供や孫ではなく若い時の自分です。

計画的に少しずつ、時間を味方に、中長期の資産形成を、私たちと一緒に考えましょう。

2000万円の計算根拠は?

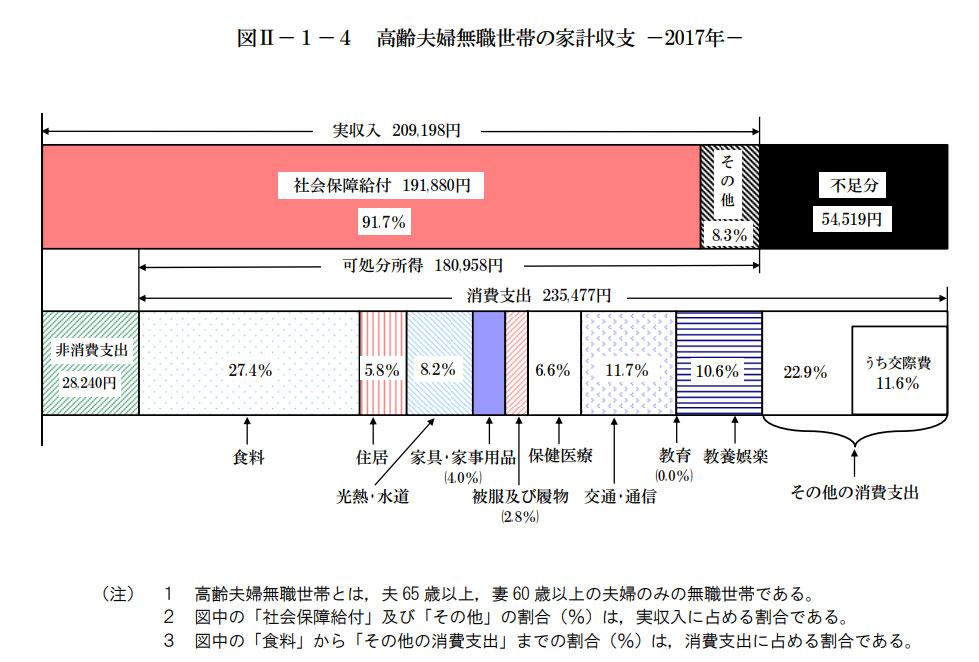

金融庁の報告書によると老後2000万円は以下の前提のもと算出されています。

- 夫65歳、妻60歳の時点で夫婦ともに無職である。

- 30年後(夫95歳、妻90歳)まで夫婦ともに健在である。

- その間の家計収支がずっと毎月5.5万円の赤字※である。

※総務省「家計調査」(2017年)における高齢夫婦無職世帯(夫65歳以上、妻60歳以上)の平均。

(出所)総務省「家計調査」(2017年)

これをもとに計算すると、以下のように老後30年間で約2000万円不足するというわけです。

アメリカと日本の家計金融資産の推移

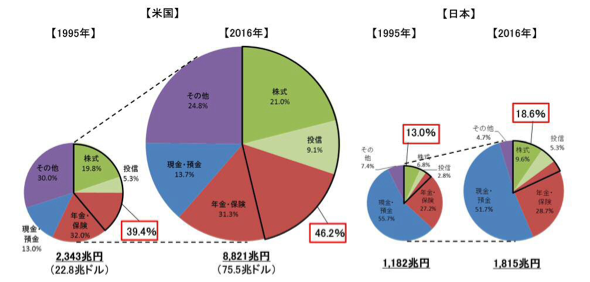

過去20年間で、日本の家計全体の金融資産は約1.5倍になりました。それに対してアメリカの家計の金融資産は、同時期に、なんと3倍以上に増えています。*1

同じ時代を生きていた私たち日本人とアメリカ人との間で、いったい、なぜこのような違いが生まれたのでしょうか。また、私たちもアメリカ人のように資産を増やすためには、何をしたらよいのでしょうか。

資産構成の違い

日本人とアメリカ人の資産形成スピードの違いについて、金融庁は、公表しているレポートの中で、ある指摘をしています。すなわち、資産構成の違いによる運用リターンの差が、資産形成スピードの差を生んでいると考えられる、というものです。*2

これは、アメリカ人は日本人より、運用リターンが大きな資産を多く持っているということです。具体的には、こちらの円グラフをご覧ください。

出典:金融庁「経済レポート2017」

黒い枠で囲まれた、株式・投資信託への投資割合にご注目ください。これは、家計が株式や投資信託を直接保有している分と、間接的に保有している分の合計です。間接的な保有とは、年金や保険を通して、株式・投資信託を運用している状態のことをいいます。

この株式・投資信託投資割合を日米で比較すると、1995年時点で既に、アメリカ39.4%、日本13.0%と、かなりの相違があります。2016年時点では、アメリカ46.2%、日本18.6%と、さらに大きな開きが出ています。

日本人が資産の半分以上を預貯金として持っている一方で、アメリカ人は預貯金を、より運用リターンの見込める株式・投資信託に変えて保有していて、今や、株式・投資信託が家計の半分近くを占めています。

このように、資産構成の違いが、資産形成スピードの違いを生む要因の一つであると考えられます。